در این مقاله می آموزیم:

اوراق اجاره چیستند؟

اوراق اجاره به چه صورت منتشر می شوند؟

انواع اوراق اجاره

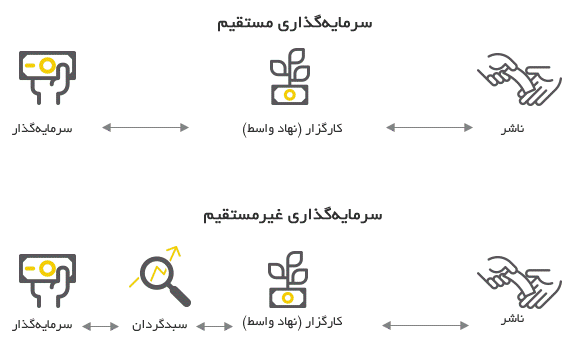

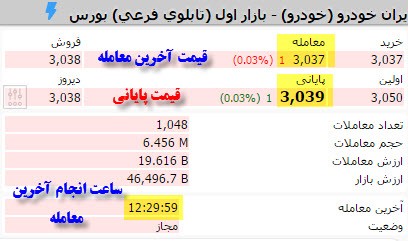

نحوه خرید و فروش اوراق اجاره

اوراق اجـاره یک ابزار سرمایه گذاری اسلامی است که بازدهـی مشخص و مطمئـن را نصیب سرمایـه گذاران می کند (همانند اوراق مشارکت)؛ بنابراین ریسک این اوراق در مقایسه با سهام، بسیار کمتر است.

سرمایه گذاران می توانند با خرید اوراق اجاره در فواصل زمانی مشخص (مثلا سه ماهه)، سود معینی را دریافت کنند.

سرمایه گذاران در هر زمانی که به پول نیاز داشتند می توانند این اوراق را از طریق بورس، به سایـر متقاضیان بفروشنـد.

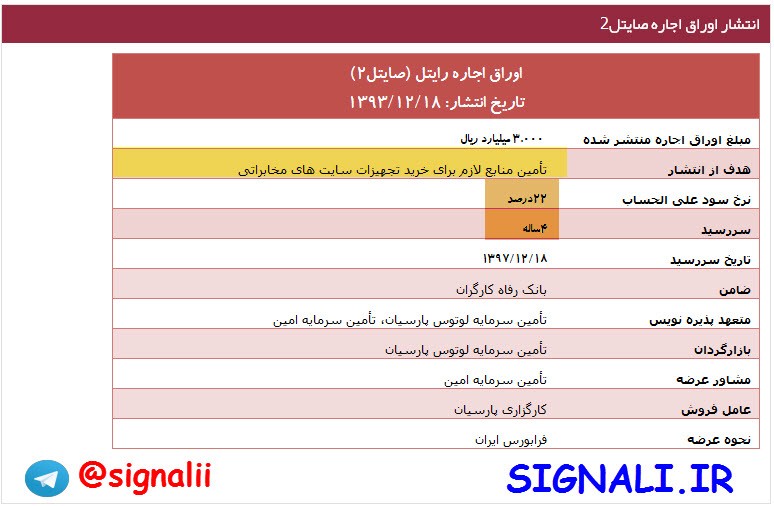

فرض کنید شرکت رایتل برای تأمین منابع لازم برای خرید تجهیزات سایت های مخابراتی نیاز به منابع مالی دارد؛ اما در حال حاضر، منابع مالی لازم را در اختیار ندارد.

آیا راهی غیر از خرید به ذهنتان می رسد؟

همان طور که اگر کسی قادر به خرید منزل برای سکونت نباشد، اقدام به اجاره منزل مسکونی میکند، شرکت رایتل هم میتواند منابع مورد نیاز خود را اجاره کرده و در فواصل زمانی مشخص، به مالک اجاره بها بپـردازد.

اما این امکان

چگونه برای شرکت (مثلا رایتل) صورت می گیرد؟

این امکان از طریق انتشار اوراق اجاره، برای شرکت فراهم میشود.

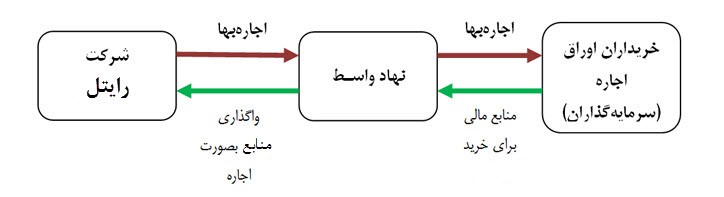

انتشار اوراق اجاره ازطریق یک نهاد مالی به نام "نهاد واسط" انجام میشود به صورت زیر:

1. ابتدا، نهاد واسط اوراق اجاره را منتشر و ازطریق شبکه بانکی و یا بازار سرمایه، این اوراق را برای فروش، عرضه میکند.

2. با فروش این اوراق به سرمایهگذاران، منابع مالـی لازم برای خرید منابع مورد نیاز شرکت در اختیار نهاد واسط قرار میگیرد.

3. سپس نهاد واسط به وکالت از سرمایهگذاران، منابع موردنظر شرکت را را خریداری کرده و برای دوره مشخص، به شرکت اجاره میدهد.

4. شرکت هواپیمایی هم که با استفاده از این منابع ، می بایست درآمد خود را افزایش دهد، در فواصل زمانی معین (مثلا هر سه ماه)، اجاره بها را به شرکت واسط پرداخت میکند و شرکت واسط نیز مبلغ اجاره بها را به سرمایه گذاران پرداخت مینماید.

برای مشاهده کامل این مقاله و دانلود کامل پی دی اف به ادامه مطلب مراجعه کنید

بیشتر بخوانید:

نحوه دریافت کد بورسی آنلاین کلیک کنید

مجمع در بورس چه مفهومی دارد؟ کلیک کنید